Merujuk pada Pasal 1 ayat 6 Undang-Undang Nomor 14 Tahun 2002 tentang Pengadilan Pajak, Banding adalah upaya hukum yang dapat dilakukan oleh Wajib Pajak atau penanggung Pajak terhadap suatu keputusan yang dapat diajukan Banding, berdasarkan peraturan perundang-undangan perpajakaan yang berlaku.

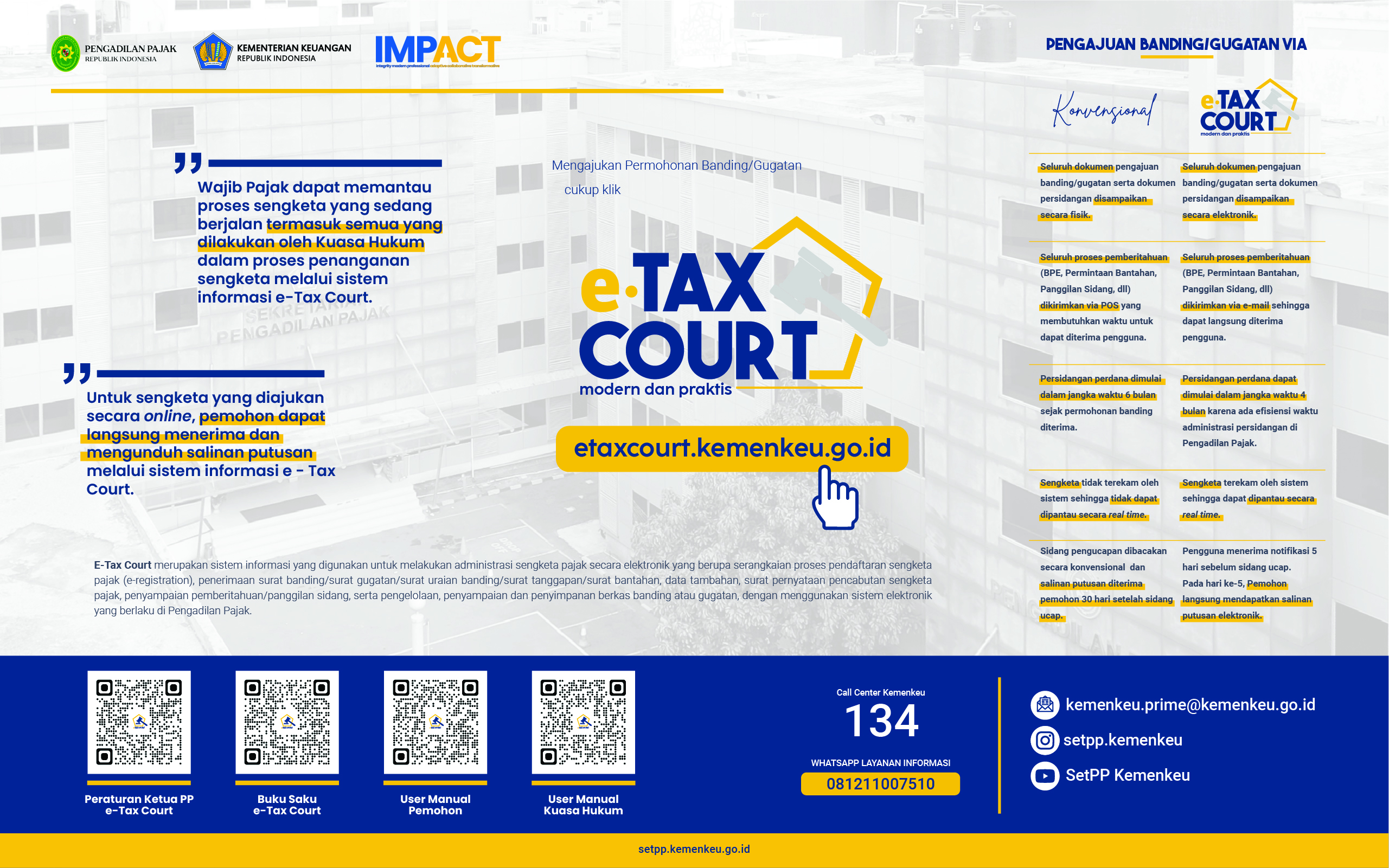

E-TAX COURT

E-Tax Court merupakan sistem Informasi yang digunakan untuk melakukan administrasi sengketa pajak secara elektronik yang berupa serangkaian proses pendaftaran sengketa pajak (e-Registration), penyampaian surat banding/surat gugatan/surat uraian banding/surat tanggapan/surat bantahan, data tambahan, surat pernyataan pencabutan sengketa pajak, penetapan majelis/Hakim Tunggal, dan penyampaian pemberitahuan/panggilan, serta pengelolaan, penyampaian dan penyimpanan berkas banding atau gugatan, dengan menggunakan sistem elektronik yang berlaku di Pengadilan Pajak. Ketentuan mengenai e-Tax Court telah diatur dalam Peraturan Ketua Pengadilan Pajak Nomor PER-1/PP/2023 tentang Administrasi Sengketa Pajak dan Persidangan Elektronik di Pengadilan Pajak. (dapat diunduh di sini)

Merujuk pada Pasal 37 Undang-Undang Nomor 14 Tahun 2002 tentang Pengadilan Pajak, yang dapat melakukan pengajuan banding adalah:

1. Surat Banding diajukan ke Pengadilan Pajak terdiri dari 2 (dua) rangkap (1 asli dan 1 fotokopi).

2. Surat Banding dilampiri dengan fotokopi Keputusan yang diajukan banding serta fotokopi surat atau dokumen lainnya sebanyak 2 (dua) rangkap.

3. Surat atau dokumen lainnya sebanyak 2 (dua) rangkap antara lain:

4. Bukti bayar 50% dari jumlah pajak yang terutang.

5. Dokumen pendukung lain sebanyak 1 (satu) rangkap:

6. Surat Banding disampaikan dalam bentuk softcopy dalam format Microsoft Word (.doc) dan Portable Document Format (pdf.)

7. Softcopy surat atau dokumen lainnya disampaikan dalam format pdf.

8. Softcopy disampaikan dalam bentuk CD atau Flashdisk 1 (satu) buah untuk setiap surat banding yang diajukan.

9. Daftar isian surat banding/gugatan. (dapat diunduh di sini)

Permohonan Banding dapat disampaikan dengan menggunakan sistem informasi e-Tax Court yang dapat diakses melalui etaxcourt.kemenkeu.go.id, dikirim melalui Pos atau ekspedisi tercatat ke alamat Pengadilan Pajak di Jl. Hayam Wuruk No. 07, Gambir, Jakarta Pusat 1012.

1. Kelengkapan administrasi Pernyataan Pencabutan Banding:

2. Tata cara Pengajuan Pernyataan Pencabutan Banding (manual):

Format formulir atau contoh penulisan dokumen-dokumen di atas dapat diunduh di setpp.kemenkeu.go.id/peraturan

Segera melakukan konfirmasi kepada Sekretariat Pengadilan Pajak apabila dalam 30 (tiga puluh) hari sejak Surat Banding diterima di Pengadilan Pajak, Pemohon Banding tidak menerima tanda terima surat banding yang ditandatangani oleh Panitera Pengadilan Pajak. Pemohon dapat menghubungi salah satu dari kanal layanan di bawah ini:

Merujuk pada Pasal 1 ayat 7 Undang-Undang Nomor 14 Tahun 2002 tentang Pengadilan Pajak, Gugatan adalah upaya hukum yang dapat dilakukan oleh wajib pajak atau penanggung pajak terhadap pelaksanaan penagihan pajak atau terhadap keputusan yang dapat diajukan gugatan berdasarkan peraturan perundang-undangan perpajakan yang berlaku.

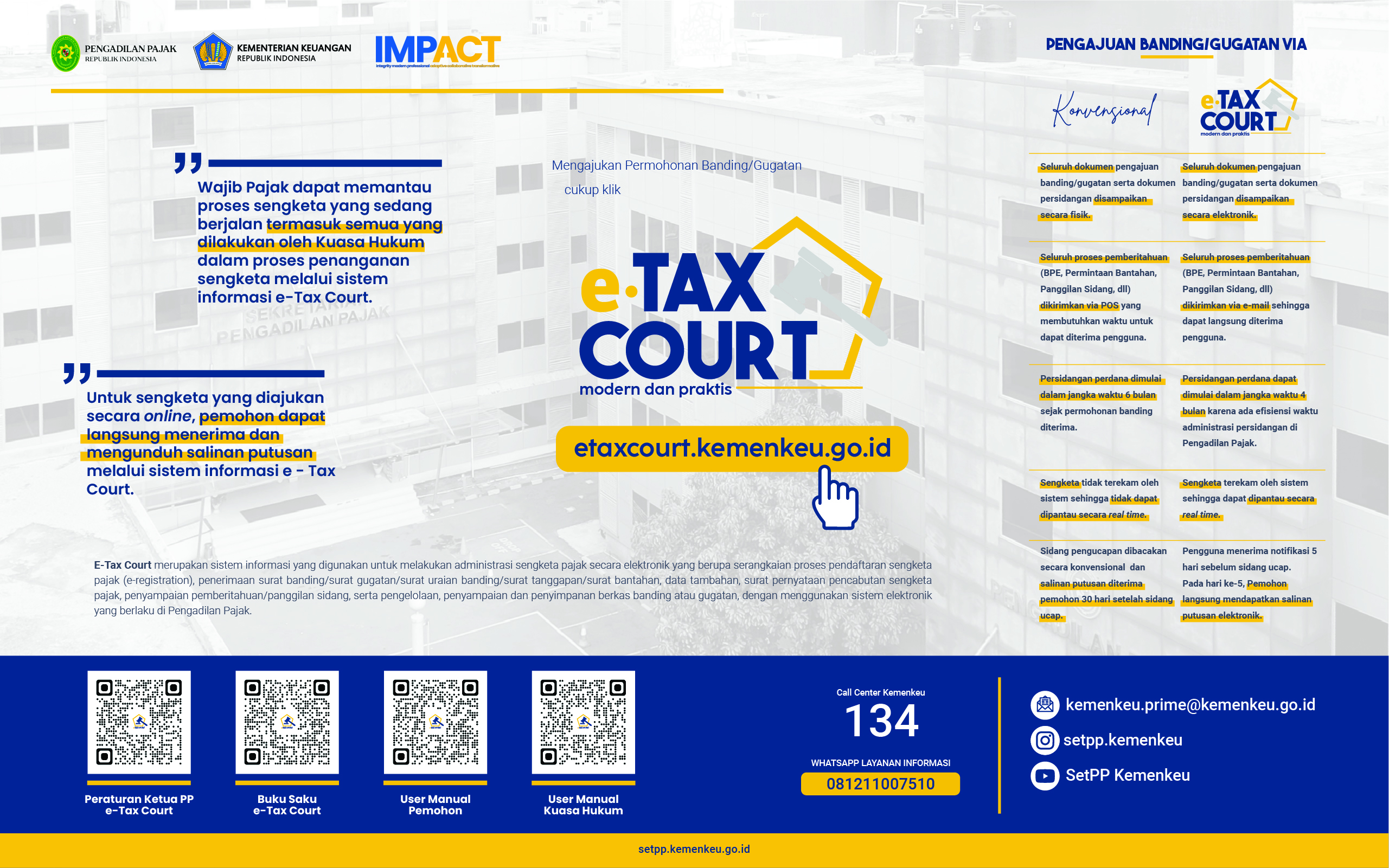

E-TAX COURT

E-Tax Court merupakan sistem Informasi yang digunakan untuk melakukan administrasi sengketa pajak secara elektronik yang berupa serangkaian proses pendaftaran sengketa pajak (e-Registration), penyampaian surat banding/surat gugatan/surat uraian banding/surat tanggapan/surat bantahan, data tambahan, surat pernyataan pencabutan sengketa pajak, penetapan majelis/Hakim Tunggal, dan penyampaian pemberitahuan/panggilan, serta pengelolaan, penyampaian dan penyimpanan berkas banding atau gugatan, dengan menggunakan sistem elektronik yang berlaku di Pengadilan Pajak. Ketentuan mengenai e-Tax Court telah diatur dalam Peraturan Ketua Pengadilan Pajak Nomor PER-1/PP/2023 tentang Administrasi Sengketa Pajak dan Persidangan Elektronik di Pengadilan Pajak. (dapat diunduh di sini)

Merujuk pada Pasal 41 Undang-Undang Nomor 14 Tahun 2002 tentang Pengadilan Pajak, yang dapat melakukan pengajuan gugatan adalah:

1. Surat Gugatan diajukan ke Pengadilan Pajak terdiri dari 2 rangkap (1 asli dan 1 fotokopi).

2. Surat Gugatan dilampiri dengan fotokopi Keputusan dan pelaksanaan penagihan yang diajukan gugatan serta fotokopi dokumen lainnya

sebanyak 2 (dua)rangkap.

3. Surat atau dokumen lainnya sebanyak 2 (dua) rangkap antara lain:

4. Dokumen pendukung lain (1 rangkap):

5. Surat Gugatan disampaikan dalam bentuk softcopy dalam format Microsoft Word (.doc) dan Portable Document Format (PDF).

6. Surat atau dokumen lainnya disampaikan dalam bentuk softcopy dalam format PDF.

7. Softcopy disampaikan dalam bentuk Compact Disc atau Flashdisk sebanyak 1 (satu) buah untuk setiap surat gugatan yang diajukan.

8. Daftar isian surat banding/gugatan. (dapat diunduh di sini)

Permohonan Gugatan dapat disampaikan dengan menggunakan sistem informasi e-Tax Court yang dapat diakses melalui etaxcourt.kemenkeu.go.id, dikirim melalui Pos atau ekspedisi tercatat ke alamat Pengadilan Pajak di Jl. Hayam Wuruk No. 07, Gambir, Jakarta Pusat 10120 atau diantar langsung dan disampaikan melalui Loket Penerimaan Surat Pengadilan Pajak dengan Mekanisme Antrean Online.

Segera lakukan konfirmasi kepada Sekretariat Pengadilan Pajak apabila dalam 30 (tiga puluh) hari sejak Surat Gugatan diterima di Pengadilan Pajak, Penggugat tidak menerima tanda terima surat gugatan yang ditandatangani oleh Panitera Pengadilan Pajak. Pemohon dapat menghubungi salah satu dari kanal layanan di bawah ini:

Tidak dipungut biaya (Gratis)

Izin Kuasa Hukum adalah izin untuk beracara di Pengadilan Pajak yang ditetapkan oleh Ketua Pengadilan Pajak. Kuasa Hukum adalah orang perseorangan yang dapat mendampingi atau mewakili para pihak yang bersengketa dalam beracara pada Pengadilan Pajak.

Izin Kuasa Hukum (IKH) terdiri dari:

Persyaratan Permohonan Baru

Apabila memiliki KEP dan Kartu IKH fisik yang masih aktif, permohonan melalui sistem IKH Online diajukan paling cepat 30 (tiga puluh) hari kalender sebelum masa berlaku Izin Kuasa Hukum berakhir.

Persyaratan Perpanjangan Izin

Prosedur Layanan

Prosedur Layanan Lainnya

Pemohon dapat mengajukan permohonan untuk memperoleh IKH Bidang Perpajakan dan IKH Bidang Kepabeanan dan Cukai. Permohonan izin disampaikan melalui IKH Online untuk masing-masing jenis IKH dengan dilengkapi dokumen persyaratan untuk masing-masing jenis IKH (diajukan secara terpisah), khusus untuk persyaratan SKCK dalam salah satu permohonan jenis IKH dapat menggunakan SKCK yang sama. Sebagai tambahan informasi, pada hal 'untuk keperluan' yang tertulis pada SKCK, wajib disebutkan keperluan 'Permohonan Izin Kuasa Hukum Pengadilan Pajak'.

Masa berlaku Izin Kuasa Hukum berlaku untuk jangka waktu 2 (dua) tahun terhitung sejak tanggal ditetapkannya Keputusan Ketua Pengadilan Pajak tentang Izin Kuasa Hukum.

Bagi pemohon IKH Online, dapat memantau proses melalui sistem IKH Online.

BANTUAN

a. Telepon:

1) 134 (untuk sambungan dalam negeri)

2) +622123507011 (untuk sambungan luar negeri)

b. Whatsapp:

1) Layanan Kemenkeu Prime: +6281310004134

2) Layanan Pengadilan Pajak: +6281211007510

c. Email: kemenkeu.prime@kemenkeu.go.id

d. Website: menu Hubungi Kami pada situs Kementerian Keuangan (https://www.kemenkeu.go.id)

e. Fitur Live Chat pada situs Kementerian Keuangan (https://www.kemenkeu.go.id)

PENGADUAN

Layanan pengaduan Kementerian Keuangan:

a. Email: pengaduan.itjen@kemenkeu.go.id

b. Website: www.wise.kemenkeu.go.id

Layanan pengaduan nasional:

Website: www.lapor.go.id

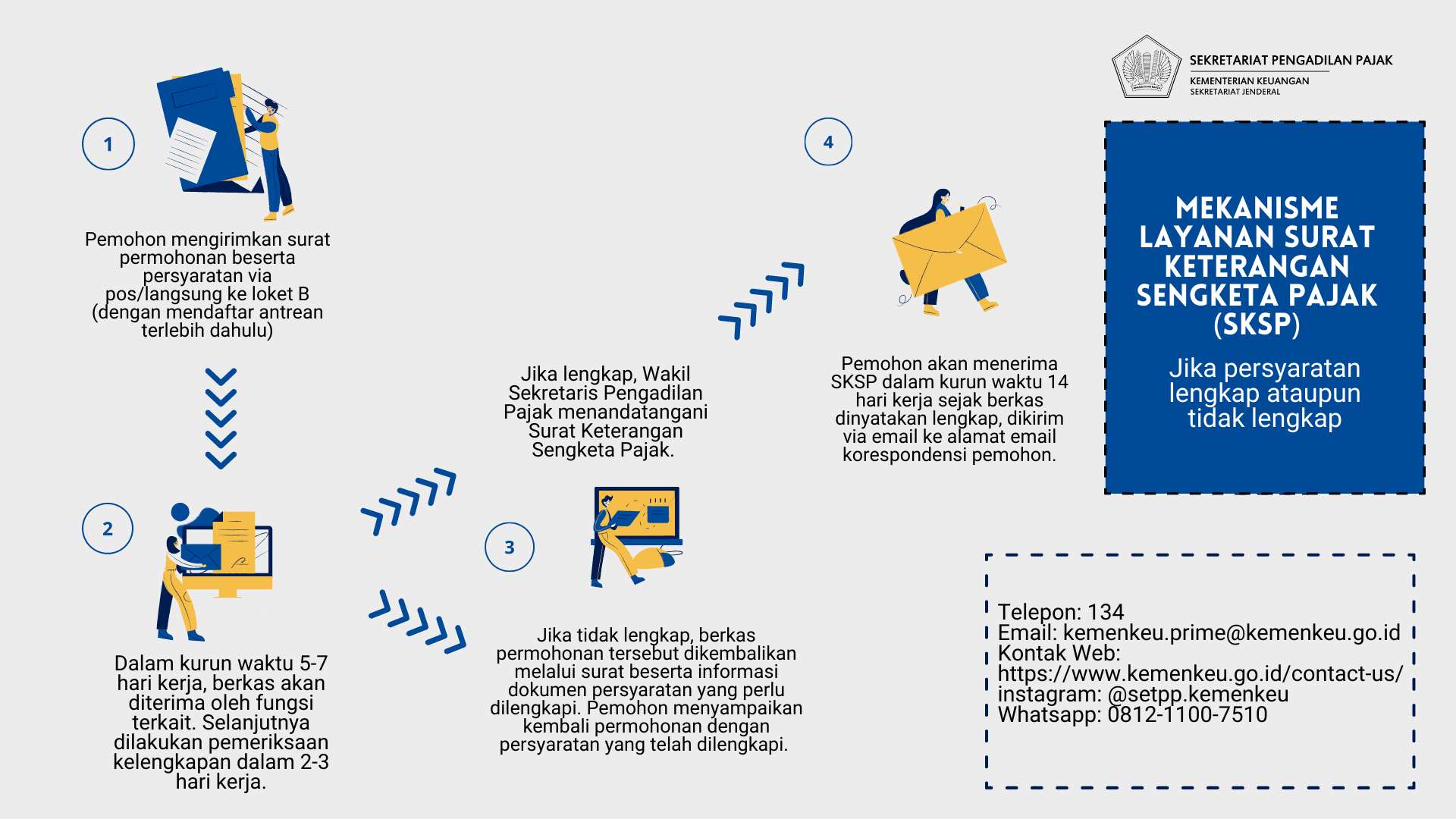

Terhitung 14 hari kerja sejak berkas dinyatakan lengkapoleh pejabat berwenang (bukan sejak submit/diterima di Pengadilan Pajak).

Tidak dipungut biaya (gratis).

Surat Keterangan Sengketa Pajak (SKSP) adalah Surat Keterangan tentang ada tidaknya Wajib Pajak maupun Perseroan bersengketa di Pengadilan Pajak dalam suatu waktu tertentu.

Keterangan tambahan:

Contoh uraian tujuan (pada poin 1 dan 2):

Terkait akta pendirian dan perubahan yang dimaksud pada poin 7, pemohon cukup melampirkan halaman depan, halaman susunan pengurus pada akta perubahan terakhir (tidak perlu keseluruhan lembar akta), yang di dalamnya terdapat nama pengurus perusahaan/pemberi kuasa.

Surat Keterangan Sengketa Pajak yang diterbitkan semata-mata hanya untuk menyatakan ada atau tidaknya Banding dan/atau Gugatan namun tidak termasuk ada atau tidaknya kewajiban dan/atau pidana perpajakan yang bersangkutan.

Segala jenis pengaduan dan informasi layanan dapat disampaikan melalui:

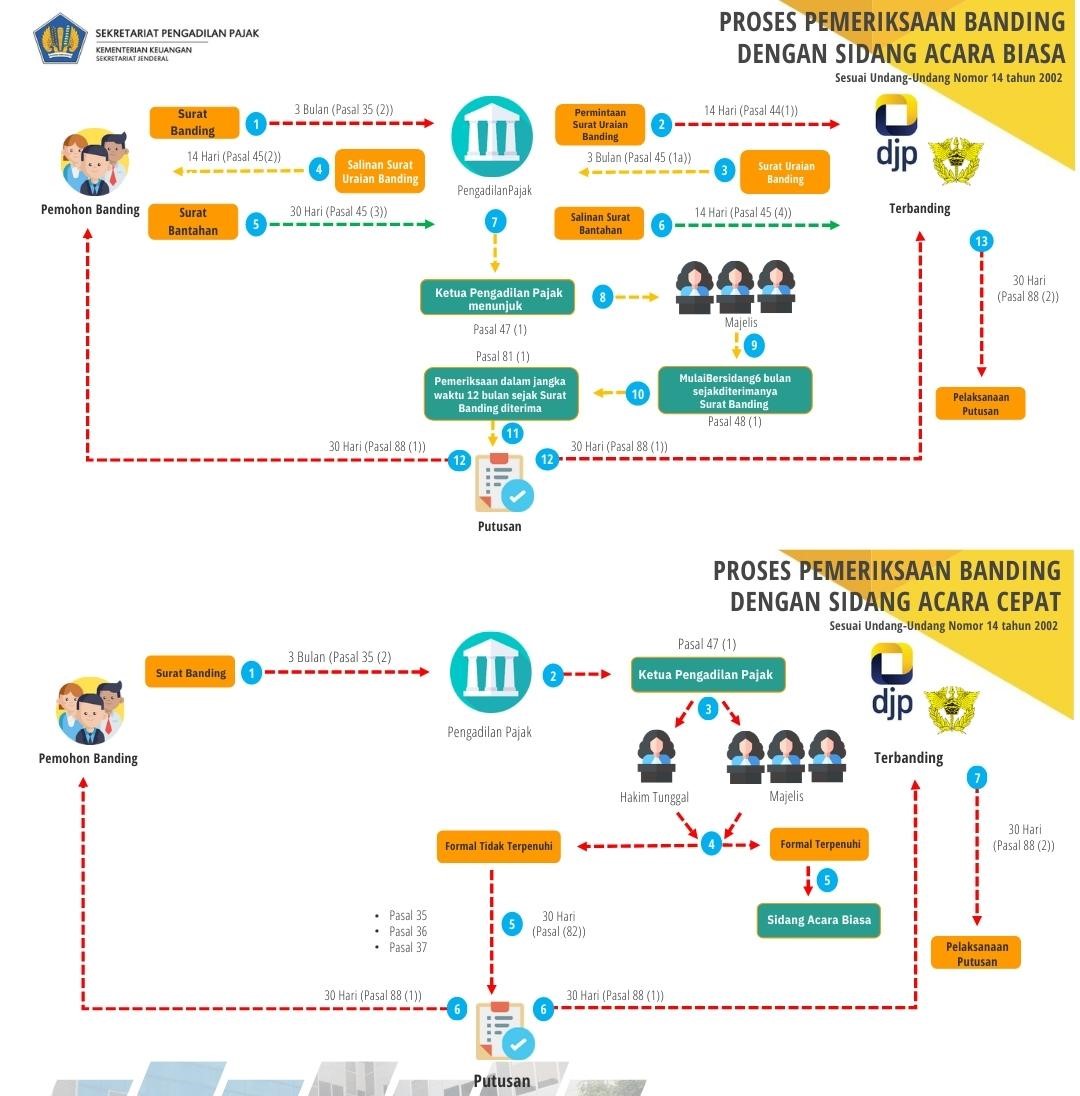

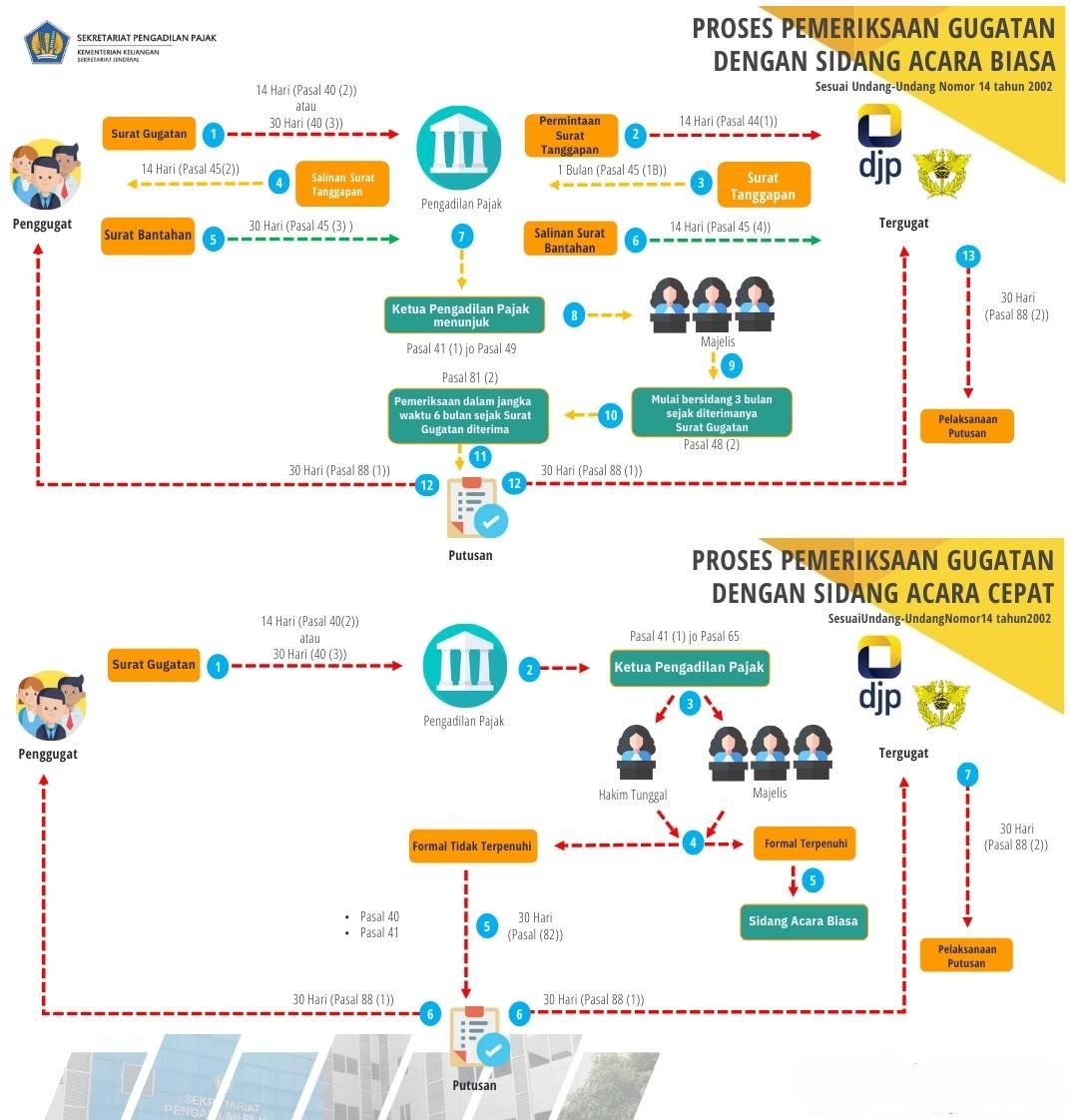

Hakim Ketua dan Anggota majelis melakukan pemeriksaan berkas perkara dengan Acara Biasa terhadap:

Hakim Tunggal melakukan Pemeriksaan dengan Acara Cepat dilakukan terhadap:

Pasal 1, 49, 50, 65, 67, 68 Undang-Undang Nomor 14 Tahun 2002 tentang Pengadilan Pajak

(Sumber: Seri-04 Pemeriksaan Dalam Persidangan Pengadilan Pajak)Putusan Pengadilan Pajak diambil berdasarkan hasil penilaian pembuktian, dan berdasarkan peraturan perundang-undangan perpajakan yang bersangkutan serta berdasarkan keyakinan Hakim.

Putusan Pengadilan Pajak diambil berdasarkan musyawarah yang dipimpin oleh Hakim Ketua dan apabila majelis didalam mengambil putusan dengan musyawarah tidak dapat dicapai kesepakatan, putusan diambil dengan suara terbanyak.

Salinan putusan atau salinan penetapan Pengadilan Pajak dikirim kepada para pihak dengan surat oleh Sekretaris dalam jangka waktu 30 (tiga puluh) hari sejak tanggal putusan Pengadilan Pajak diucapkan, atau dalam jangka waktu 7 (tujuh) hari sejak tanggal putusan sela diucapkan.

Putusan Pengadilan Pajak langsung dapat dilaksanakan dengan tidak memerlukan lagi keputusan pejabat yang berwenang kecuali peraturan perundang-undangan mengatur lain dan Putusan Pengadilan Pajak harus dilaksanakan oleh Pejabat yang berwenang dalam jangka waktu 30 (tiga puluh) hari terhitung sejak tanggal diterima putusan.

10 menit kerja/berkas

Tidak dipungut biaya (gratis)

Verifikasi dan atau Penerimaan Permohonan Peninjauan Kembali (Permohonan PK) dan Kontra Memori Peninjauan Kembali (KMPK) adalah layanan pemeriksaan kelengkapan berkas permohonan PK dan Kontra Memori PK untuk meminimalisir berkas PK tidak dapat diproses/dikembalikan oleh Mahkamah Agung karena adanya kekurangan dokumen yang harus dilengkapi oleh para pihak.

I. Kelengkapan/dokumen yang harus disampaikan:

II. Kelengkapan/dokumen lain yang harus dilengkapi apabila Permohonan PK/KMPK diajukan oleh:

Informasi lebih lengkap beserta contoh dokumen persyaratan Permohonan PK/KMPK dapat diakses di tautan berikut bit.ly/PKpajak.

Kekurangan atas dokumen permohonan PK/KMPK dapat dilengkapi dan disampaikan Kembali.

Tanda Terima Penyerahan Permohonan PK/KMPK dan/atau

Checklist Kelengkapan Berkas.

Estimasi 14 hari sejak Surat Permohonan PK/Kontra Memori PK diterima secara lengkap oleh Sekretariat Pengadilan Pajak.

Tidak dipungut biaya (gratis)

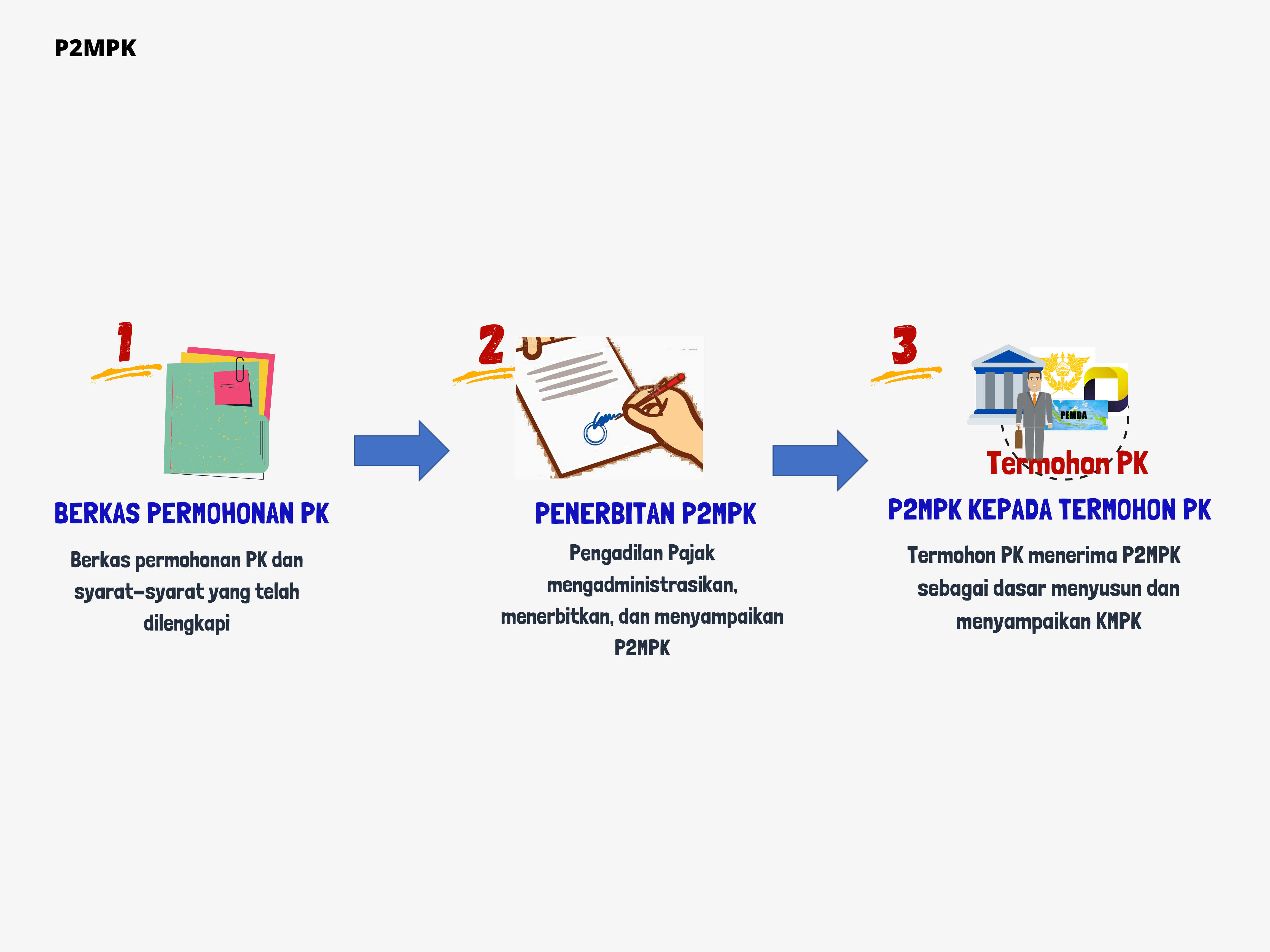

Penerbitan Surat Pemberitahuan Permohonan Peninjauan Kembali Dan Penyerahan Memori Peninjauan Kembali (P2MPK) adalah layanan yang bertujuan untuk memberitahukan dan menyampaikan salinan Permohonan PK kepada Termohon PK (pihak lawan) untuk dibuat jawaban (KMPK).

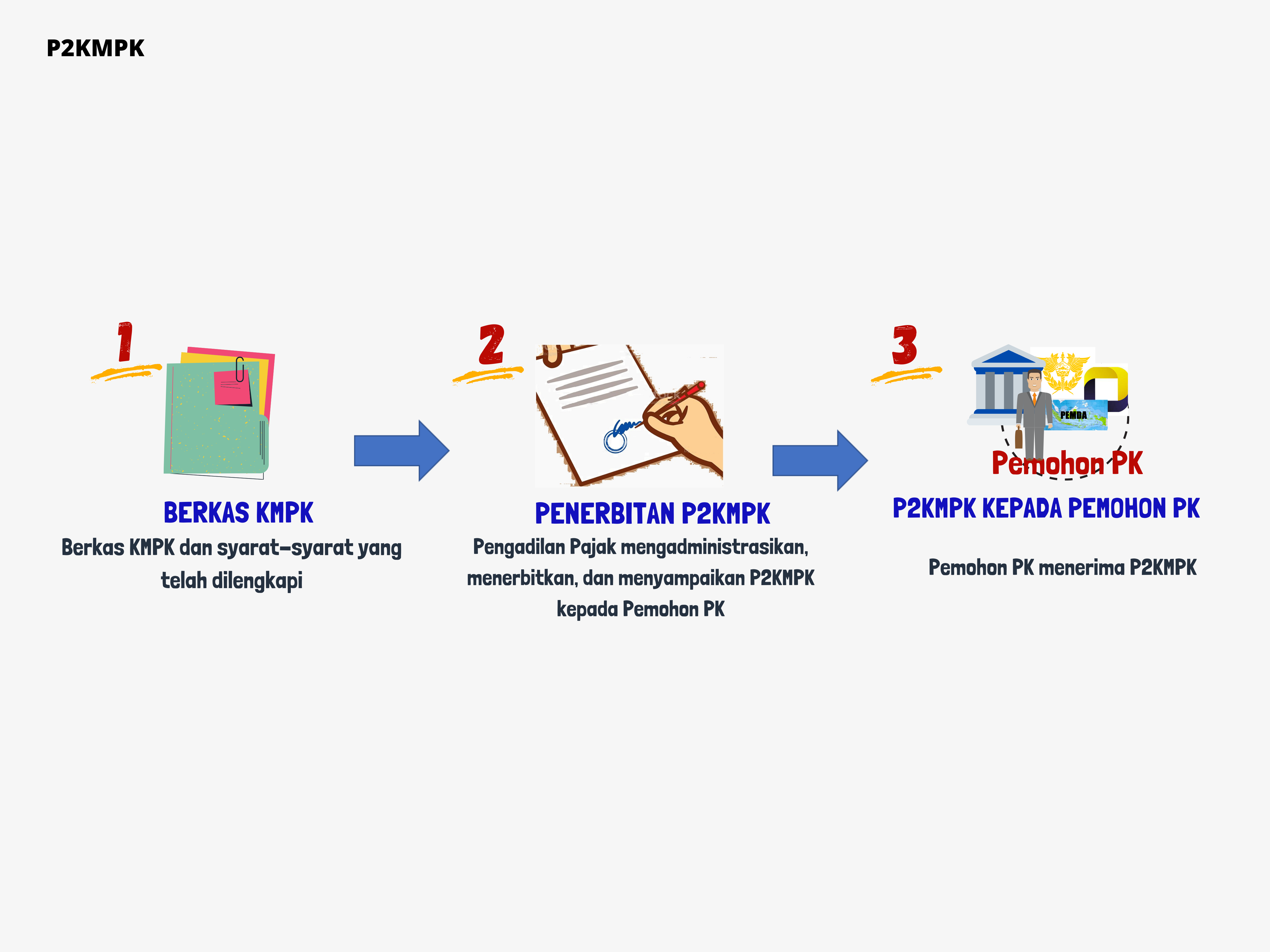

Penerbitan Surat Pemberitahuan Dan Penyerahan Kontra Memori Peninjauan Kembali (P2KMPK) adalah layanan yang bertujuan untuk menyampaikan salinan KMPK kepada Pemohon PK (pihak lawan) untuk diketahui.

Surat P2MPK/P2KMPK diterbitkan apabila seluruh dokumen dan syarat Permohonan PK/KMPK telah terpenuhi, dinyatakan lengkap dan diterima oleh Sekretariat Pengadilan Pajak.

Surat P2MPK/P2KMPK

Sekretariat Pengadilan Pajak, Jalan Hayam Wuruk Nomor 7 Jakarta Pusat;

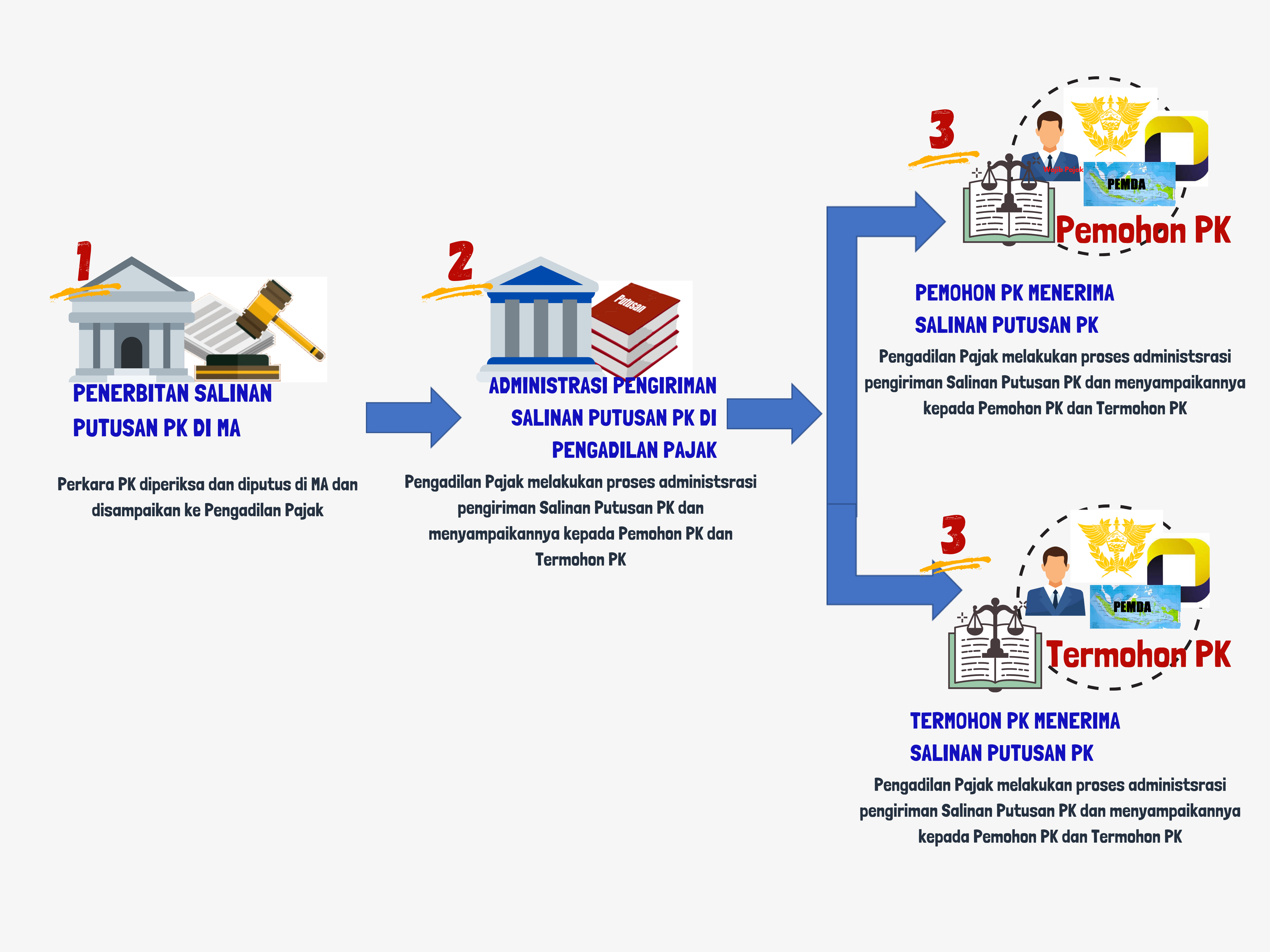

Salinan Putusan Peninjauan Kembali (PK) disampaikan kepada Termohon/Pemohon PK melalui pos.

Estimasi 30 hari sejak Salinan Putusan Peninjauan Kembali oleh Sekretariat Pengadilan Pajak

Tidak dipungut biaya (gratis)

Penyampaian Salinan Putusan atas Permohonan Peninjauan Kembali (Salinan Putusan PK) adalah layanan Pengiriman Salinan Putusan PK kepada para pihak setelah Salinan Putusan PK disampaikan dan diterima oleh Pengadilan Pajak dari Mahkamah Agung.

Dalam hal Termohon tidak menyampaikan KMPK, penanganan perkara PK tetap dilanjutkan dan diputus dengan tanpa KMPK.

Segala jenis pengaduan dan informasi layanan dapat disampaikan melalui:

Format .pdf dapat dilihat pada tautan berikut Prosedur Layanan dan Antrean Online

Format .pdf dapat dilihat pada tautan berikut Prosedur Layanan dan Antrean Online

Pemeriksaan dengan Acara Biasa adalah pemeriksaan yang dilakukan oleh Majelis terhadap pengajuan Permohonan Banding atau Gugatan yang memenuhi ketentuan formal.

Catatan:

pemenuhan ketentuan formal pengajuan banding dan gugatan tidak hanya 2 poin sebagaimana tersebut di atas, opsinya, apabila ingin dicantumkan maka harus lengkap terkait formal banding dan gugatan, namun jika hanya sebagian seperti di atas lebih baik dihapus saja.

Pemeriksaan dengan Acara Cepat adalah pemeriksaan yang dilakukan oleh Majelis atau Hakim Tunggal terhadap hal-hal berikut:

1. Sengketa (Banding atau Gugatan) yang tidak memenuhi ketentuan formal sebagai berikut:

a. diajukan dalam Bahasa Indonesia;

b. diajukan dalam jangka waktu/yang telah ditetapkan (3 bulan untuk Banding, 14 hari untuk Gugatan terhadap pelaksanaan penagihan, dan 30 hari untuk Gugatan atas Keputusan lainnya);

c. satu Keputusan diajukan dengan satu surat banding atau gugatan

d. dalam hal Banding diajukan terhadap besarnya jumlah Pajak yang terutang, jumlah yang terutang dimaksud telah dibayar sebesar 50% (lima puluh persen).

e. diajukan oleh Wajib Pajak, ahli warisnya, seorang pengurus, atau kuasa hukumnya.

2. Gugatan yang tidak diputus dalam jangka waktu 6 bulan sejak Surat Gugatan diterima.

3. Kesalahan tulis atau kesalahan hitung pada putusan Pengadilan Pajak

4. Sengketa yang diajukan bukan merupakan wewenang Pengadilan Pajak

Lebih detail mengenai ketentuan tata tertib sidang dapat dilihat di sini

Terhitung 14 hari kerja sejak berkas dinyatakan lengkapoleh pejabat berwenang (bukan sejak submit/diterima di Pengadilan Pajak).

Tidak dipungut biaya (gratis).

Surat Keterangan Sengketa Pajak (SKSP) adalah Surat Keterangan tentang ada tidaknya Wajib Pajak maupun Perseroan bersengketa di Pengadilan Pajak dalam suatu waktu tertentu.

Keterangan tambahan:

Contoh uraian tujuan (pada poin 1 dan 2):

Terkait akta pendirian dan perubahan yang dimaksud pada poin 7, pemohon cukup melampirkan halaman depan, halaman susunan pengurus pada akta perubahan terakhir (tidak perlu keseluruhan lembar akta), yang di dalamnya terdapat nama pengurus perusahaan/pemberi kuasa.

Surat Keterangan Sengketa Pajak yang diterbitkan semata-mata hanya untuk menyatakan ada atau tidaknya Banding dan/atau Gugatan namun tidak termasuk ada atau tidaknya kewajiban dan/atau pidana perpajakan yang bersangkutan.

Segala jenis pengaduan dan informasi layanan dapat disampaikan melalui: